Investir Epargner

Les meilleurs placements pour faire fructifier votre argentVous pouvez tester gratuitement notre simulateur de rente (version Beta Desktop).

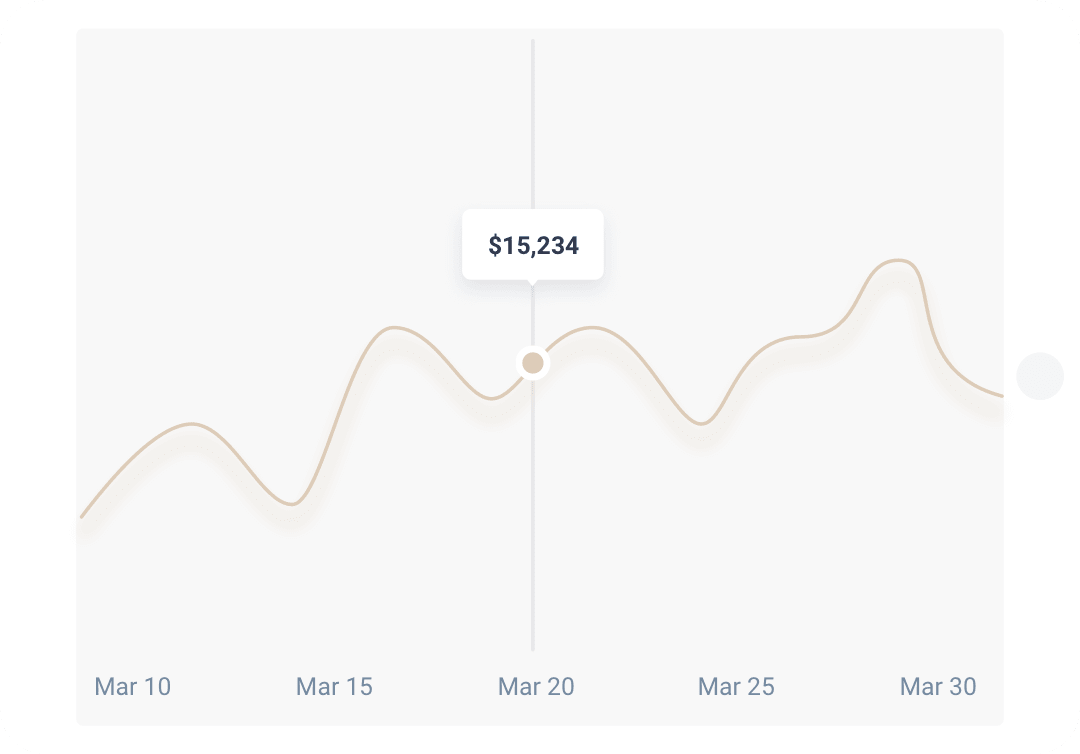

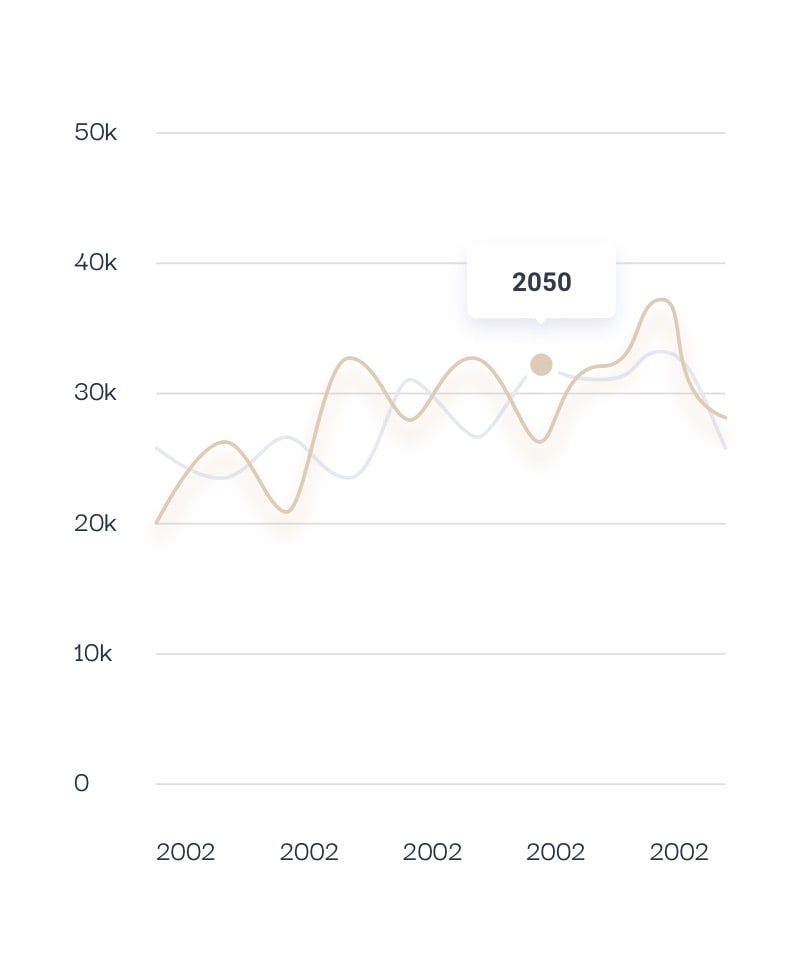

Saisissez vos données, age de départ en retraite, revenus mensuels passifs visés pour estimer avoir atteint la liberté financière, montant de votre pension, taux d’inflation, taux de retrait du capital, taux de rendement de votre placement, etc…

Où placer l’argent épargné et où investir en 2025 ?

Le site d’information pour vos investissements, vos placements et votre épargne et l’étude des différents types d’investissement possible à faire en 2026.

Investir son argent ; Où ? Comment ? Pourquoi ? Dans quoi investir 1000 euros ?

Combien ? Investir 1000 euros ou plus ?

Autant de question à ce poser pour investir son argent, et ceci tout en limitant les risques au maximum et en maximisant ses bénéfices et retour sur investissement.

[rankandrent width=”100%” height=”500px”]

Comment investir et placer votre argent ?

Le Crypto Bull Run 2025 est lancé !

Le marché des cryptomonnaies s’emballe et le tant attendu bull run de 2024 est enfin là !

Le marché des cryptomonnaies s’emballe et le tant attendu bull run de 2024 est enfin là !

Au lendemain de l’élection de Trump, les prix s’envolent, les investisseurs affluent, et l’excitation est palpable dans toute la communauté crypto.

Imaginez-vous faire partie de cette vague haussière historique, vos investissements se multipliant jour après jour. Mais attention, naviguer dans ces eaux tumultueuses requiert expertise et outils adaptés.

C’est là que SwissBorg entre en jeu. Avec son interface intuitive, ses outils d’analyse avancés et sa sécurité de pointe, SwissBorg est votre meilleur allié pour surfer sur cette vague haussière.

Ne laissez pas passer cette opportunité unique : rejoignez SwissBorg dès maintenant et positionnez-vous pour des gains potentiels exceptionnels. Le temps presse, le bull run n’attend pas. Agissez maintenant et transformez cette opportunité en réalité financière !

Vous ne profitez pas encore du yield Swisssborg ?

Pourquoi ne profiteriez-vous pas des options disponibles sur l’application SwissBorg pour obtenir du yield ? Commencez dès aujourd’hui à faire fructifier vos cryptoactifs en utilisant le programme Smart Yield de SwissBorg, ou en investissant dans la crypto BORG Crypto.

Laissez vos cryptoactifs travailler pour vous

Ajoutez des crypto monnaies à votre compte Swissborg pour obtenir un yield quotidien.

Recevez un coupon de 100€ en cliquant ici !

Grattez votre Coupon Bonus pour gagner jusqu’à 100 € !

Valeurs refuge

Les valeurs refuges sont des produits de placement permettant d’investir en toute sécurité.

Les valeurs refuges comme l’or sont souvent mise en avant lors de crises économiques, financière ou de grosse dépression économique.

Elles peuvent prendre plusieurs formes ;

- métaux précieux

- or

- diamant

- immobilier

- investissement dans la terre

- cryptomonnaies à forte capitalisation et faible volatilité

Ce type d’investissement a le vent en poupe depuis les crises économiques survenues en 2007 aux Etats-Unis.

Investir dans l’or physique

Investir dans l’or physique revient donc à acheter des lingots ou pièces d’or afin de les stocker et les revendre dans le futur en faisant une plus-value. Cette matière première est historiquement l’une des plus vieille valeur refuge mais il reste très important de suivre le cours de l’or. Ce cour est typiquement un marché qui se veut « cyclique ».

Il est donc primordial de suivre son cour et ses variations afin d’acheter et de vendre au moment voulu et donc de tirer des bénéfices de cet investissement.

Il est important pour les particuliers qui souhaitent investir dans l’or de se tourner vers des professionnels du métier afin d’authentifier la valeur des lingots. Négociant en métaux précieux, agent de change, numismate ou encore banque. Même règle pour la revente. Il est conseillé de s’adresser au même organisme que lors de votre achat. De cette manière votre acheteur ne pourra pas contester la valeur de votre or ou brader son prix.

Si vous souhaitez investir dans l’or consultez notre article au coffre avis.

Investissement diamant

Le diamant d’investissement, la valeur refuge par excellence est de plus en plus convoitée par les investisseurs français. Pourquoi investir dans le diamant ? Le placement dans cette pierre précieuse ne connait en effet pas la crise. La raison est simple. Sa demande augmente en flèche alors que son offre diminue dû à l’épuisement des ressources des mines de diamant. Le prix du diamant augmente de 6 à 8% depuis plus de 30 ans.

Selon les experts du secteur et les différentes études qui ont été réalisés la valeur du diamant ne devrait cesser d’augmenter pour au moins les 20 prochaines années. La sécurité de ce placement et son % de rentabilité de 8% fait de ce placement alternatif l’un des plus sûr et rentable du moment.

Autre avantage non négligeable, l’investissement diamant est complètement défiscalisé.

De même pour les frais de succession qui sont non existants. Un avantage considérable pour les personnes voulant construire un patrimoine et le léguer un jour. Certaines plateforme d’achat et de revente de diamants d’investissement se sont démarqués telles que DiamondPrivilège, TraditionDiamant, Diamoneo ou Vendomeprivilege.

Quelles sont les différences entre le Smart Yield et SwissBorg Earn ?

Smart Yield Swissborg proposait auparavant une unique stratégie pour chaque actif crypto éligible au yield Swissborg.

Avec SwissBorg Earn, vous pouvez enfin choisir l’accès au rendement qui vous convient le mieux.

Avec l’aide de l’application SwissBorg, vous pouvez facilement obtenir un rendement chaque jour.

À présent, grâce à SwissBorg Earn,, le Smart Yield est enrichi de nouvelles stratégies, en accord avec les attentes de Swissborg.

Le Smart Yield est en constante évolution et sera perçu comme l’une des stratégies de SwissBorg Earn.

En règle générale, le Smart Yield est considéré comme une stratégie plus traditionnelle, qualifiée par le Cyborg de “Core”. Elle propose un rendement plus bas et comporte peu de risques.

Si plusieurs stratégies sont disponibles pour l’actif éligible au yield, les utilisateurs peuvent également bénéficier de la stratégie “Satellite”.

En général, la stratégie “Satellite” présente des rendements plus élevés et des risques plus élevés.

Le SwissBorg Earn récent offrira également une transparence accrue quant aux détails des stratégies.

Choisissez parmi une variété de stratégies de rendement pour chaque token en utilisant votre application Swissborg.

Sélectionnez les niveaux de risque et de rendement, puis répartissez vos crypto-monnaies entre plusieurs stratégies pour créer votre rendement personnalisé.

Grâce à SwissBorg Earn, vous pouvez réduire vos risques en ayant accès aux protocoles de finance décentralisées (DeFi) approuvés.

Chaque stratégie dispose d’un indicateur d’émotion du Cyborg (Core, Aventureux et Brave), vous permettant de prendre des décisions en connaissant tout le contexte.

Investir ne consiste pas seulement à réduire les risques, mais aussi à les équilibrer par rapport aux gains potentiels. Vous pouvez vous simplifier la tâche en utilisant SwissBorg Earn, qui affiche les rendements annuels estimés.

Peu de risques, peu de gains : la stratégie idéale pour protéger votre capital et vous constituer progressivement une bonne réserve d’argent.

Utilisez la volatilité des marchés à votre avantage en choisissant les options qui offrent le meilleur potentiel de rendement.

Pour tirer le meilleur parti des deux stratégies, vous pouvez allouez une petite partie de votre portefeuille (5-10%) aux stratégies Braves et gardez le reste dans les stratégies Core.

Minage de Bitcoin

CryptoTab Browser est un navigateur unique qui permet aux utilisateurs de gagner des bitcoins tout en s’adonnant à des activités courantes comme regarder des vidéos, chatter ou jouer à des jeux.

Pendant que les utilisateurs s’adonnent à ces activités, le navigateur extrait des bitcoins par minage en arrière-plan. Doté d’une interface conviviale, il est optimisé pour les performances de minage sans impact sur la vitesse de navigation.

Il est doté d’un programme d’affiliation qui permet aux utilisateurs d’augmenter leurs gains en invitant d’autres personnes. Le téléchargement est gratuit et l’expérience utilisateur est sûre.

Investir dans l’immobilier

Investir dans l’immobilier ne s’invente pas. Lorsque l’on souhaite placer son argent dans la pierre, que ce soit pour un projet d’investissement locatif, une opération de marchand de bien ou un investissent patrimoniale, il faut avoir une certaine connaissance du marché immobilier actuel. A tendance très variable en fonction du secteur géographique, des communes du bas-rhin à celles de l’Ile de France, les risques sont parfois très important et le capital engagé est souvent conséquent.

Les agents immobiliers, souvent décriés sont pour certains de bon conseils et pourront vont apporter des clés importantes. Si ce placement est connu comme intangible par sa longévité (on achète, loue et revend des biens depuis que l’homme a un toit sur la tête), il vous faudra prendre soin de connaitre, avant de vous engager dans une acquisition immobilière, le capital dont vous disposez (fonds propres et possibilité d’emprunt), le dynamisme immobilier du secteur ou vous souhaitez investir, sa praticité et les risques que cela entraîne.

Si tout à chacun peut investir dans ce secteur, une rentabilité importante sans risque demandera de nombreuses visites et une acuité importante à analyser les différents dossiers qui se présentent à vous

Investir dans l’art

Nous entendons de plus en plus d’avis favorable concernant l’investissement dans l’art. Les premiers arguments sont la défiscalisation et surtout une plus-value potentielle très alléchante. Néanmoins, attention, ce type d’investissement n’est pas conseillé pour tout type d’investisseur. Premièrement ce produit d’investissement n’est pas tangible et une fois que votre tableau est exposé dans votre salon vous n’avez aucun moyen de vérifier sa valeur sur le marché.

Ensuite, ce placement est efficace uniquement si l’investisseur est capable de risquer énormément d’argent et s’il est en mesure de perdre ce capital. Enfin, ce placement est rentable pour la plupart du temps lorsqu’il est réalisé à long terme.

Tous les portefeuilles d’investisseurs ne sont capables d’investir autant d’argent et d’attendre autant de temps pour enfin tendre du doigt des bénéfices. Pour finir, il reste très difficile de déterminer si les œuvres de tel ou tel artiste prendront de la valeur dans les prochaines années si vous n’avez aucune connaissance dans le marché de l’art.

Trading CFD protégé

Le trading CFD protégé c’est quoi ? Ce mode de trading en ligne autorisé et régulé en France et en Europe est de plus en plus populaire. Le courtier de trading OptionWeb s’est d’ailleurs tourné complètement vers ce mode de trading CFD protégé.

Le trading en ligne de CFD protégé permet d’ouvrir des actions sur la hausse ou la baisse du cours d’un actif tout en limitant et contrôlant vos risques d’investissement (STOP LOSS GARANTI).

Vous assurez alors la perte potentiel de votre trade. Si vous ouvrez un trade à 20€ vous ne pourrez alors jamais perdre plus que les 20€ que vous aurez investi.

Le trading en bourse

Le trading en bourse qui était en vogue dans les années 80 et 90 a quelque perdu de son prestige. En effet, le cliché du trader devenu riche grâce à la bourse existe mais est-ce à la portée de tous ?

Le trading peut s’avérer très risqué et vous engagez la totalité de votre capital dans vos trades.

Les différentes crises économiques depuis 2007 et les scandales liés au trading tel que l’affaire Bernard Madoff ou encore Jerome Kerviel ont clairement désintéressé les français vis-à-vis des investissements dans le trading en bourse.

Il existe également un grand nombre d’escrocs sur le marché du trading forex et du trading des options binaires. Bon nombre de français s’étant fait floué par ces courtiers escrocs ont perdus tout espoir dans le trading. N’investissez jamais votre capital si vous ne pouvez pas vous permettre de le perdre. Comme tout investissement le trading est à risque.

Des outils pour épargner

L’épargne, autrement dit les revenus d’une société ou d’un ménage qui ne sont pas dépensés au moment « T », est dans la plupart des cas placée dans des organismes financiers (Banque physique, Banque en ligne….) mais pas seulement.

Il existe d’autres moyens d’épargne méconnus des particuliers et parfois bien plus intéressant que les taux intérêt proposés par les banques. De plus en plus d’épargnants se tournent vers des placements alternatifs comme par exemple l’investissement dans des valeurs refuges (exemple : diamant, Or) ou encore l’injection de capital dans de nouvelles start-up.

Le Livret A

Le Livret A, historiquement le placement bancaire favori des Français, a connu une période de taux bas ces dernières années. Cependant, face à la situation économique exceptionnelle (inflation, conséquences de la pandémie, tensions géopolitiques), le gouvernement a pris des mesures pour soutenir l’épargne des Français.

Le taux du Livret A a été relevé et maintenu à 3% jusqu’au 31 janvier 2025. Cette décision vise à protéger le pouvoir d’achat des épargnants dans un contexte économique incertain.

Malgré cette augmentation, le taux du Livret A reste inférieur à l’inflation actuelle. Pour un Livret A plein (22 950€), les intérêts annuels s’élèvent à 688,50€ en 2024.

Les experts estiment que le taux du Livret A devrait rester stable jusqu’à début 2025. Néanmoins, de nombreux Français considèrent ce taux comme insuffisant pour couvrir l’ensemble de leurs frais bancaires et cherchent des alternatives d’investissement plus rentables.

Cette situation pousse de plus en plus d’épargnants à diversifier leurs placements, en se tournant vers des options comme l’assurance-vie, les investissements en bourse, ou même les cryptomonnaies, malgré les risques associés à ces dernières.

Le Livret A conserve toutefois ses avantages, notamment sa sécurité et sa liquidité, ce qui en fait toujours un élément important dans une stratégie d’épargne diversifiée.

Le Plan Epargne Logement (PEL)

Le PEL ne suit plus la même tendance que le Livret A en 2024. Contrairement au Livret A dont le taux est maintenu à 3% jusqu’au 1er février 2025, le taux du PEL a connu une légère hausse pour les nouveaux contrats.

En effet, depuis le 1er janvier 2024, le taux du PEL est passé à 2,25% pour les nouveaux plans ouverts, contre 2% en 2023.Cette augmentation, bien que modeste, marque un changement de tendance pour le PEL. Cependant, il est important de noter que le taux net du PEL, après application de la flat tax de 30%, s’établit à 1,58% pour les PEL ouverts en 2024.

Ce rendement reste donc inférieur à celui du Livret A, qui conserve son avantage d’être exonéré d’impôts.Malgré cette légère amélioration, le PEL peine toujours à séduire les épargnants français qui continuent de chercher des alternatives plus rentables.

Cette quête de meilleurs rendements explique en partie l’intérêt croissant pour d’autres formes d’investissement, y compris les cryptomonnaies comme le Bitcoin, malgré la volatilité de ces marchés.Les épargnants se tournent de plus en plus vers des options d’investissement diversifiées, cherchant un équilibre entre sécurité et potentiel de rendement.

L’assurance-vie, notamment avec ses fonds en euros et ses unités de compte, reste une alternative populaire, offrant des perspectives de rendement potentiellement plus élevées que le PEL, tout en bénéficiant d’avantages fiscaux à long terme.

L’assurance vie

La rémunération moyenne de l’assurance vie en fonds euros pourrait connaître une légère baisse en 2024. Selon les prévisions, le taux moyen des fonds en euros pourrait s’établir autour de 2,50% en 2024, contre 2,60% à 2,65% en 2023. Ce taux reste inférieur à celui du Livret A, maintenu à 3% jusqu’en février 2025.

Cependant, la situation est plus nuancée et varie selon les contrats. Certains assureurs proposent des rendements plus attractifs, pouvant aller jusqu’à 4%, voire 6% dans certains cas exceptionnels. Par exemple, des contrats comme Garance offrent un taux garanti de 6% pour les nouveaux versements jusqu’au 15 juillet 2024, tandis que d’autres comme Lucya Cardif et Evolution Vie proposent des bonus allant jusqu’à 1,5% et 2,4% respectivement.

Il est important de noter que cette tendance à la baisse s’explique par plusieurs facteurs. Les assureurs ont moins de marge de manœuvre pour puiser dans leurs réserves après avoir utilisé leurs provisions pour participation aux bénéfices (PPB) ces dernières années. De plus, une possible baisse du taux du Livret A en février 2025 pourrait réduire la pression concurrentielle sur les fonds en euros.

Malgré ces défis, l’assurance vie reste un placement intéressant pour de nombreux épargnants, notamment grâce à sa flexibilité, ses avantages fiscaux après 8 ans, et la possibilité de diversifier les investissements entre fonds en euros et unités de compte. Il est donc recommandé aux épargnants de comparer attentivement les différentes offres et de choisir un contrat adapté à leurs objectifs financiers et leur profil de risque.

Quels sont les placements qui rapportent le plus ?

Investir en bourse reste l’un des moyens les plus efficaces pour faire fructifier votre patrimoine sur le long terme. Il est important de diversifier vos investissements et de choisir un certain nombre d’actions différentes dans diverses industries pour répartir les risques.

Le marché boursier a montré une performance solide ces dernières années. Les actions françaises ont enregistré un rendement annuel moyen de 12,4% sur 40 ans, ce qui en fait l’un des placements les plus performants sur le long terme.

Cependant, il est important de noter que les performances passées ne garantissent pas les résultats futurs. Les marchés boursiers peuvent être volatils à court terme, et il est recommandé d’avoir un horizon d’investissement d’au moins 5 à 10 ans lorsqu’on investit en actions.

En comparaison, le Livret A, bien que sûr et liquide, offre actuellement un rendement de 3% jusqu’au 31 janvier 2025. Bien que ce taux soit nettement supérieur à celui des années précédentes, il reste inférieur à l’inflation actuelle et aux performances moyennes des marchés boursiers sur le long terme.

Pour optimiser votre stratégie d’investissement, il est conseillé de combiner différents types de placements en fonction de vos objectifs financiers, de votre tolérance au risque et de votre horizon d’investissement. Une approche équilibrée pourrait inclure une combinaison d’actions, d’obligations, de fonds indiciels (ETF), et de placements plus sécurisés comme le Livret A pour votre épargne de précaution.

Quel meilleur placement à court terme ?

Il existe de nombreux produits différents parmi lesquels choisir lorsqu’il s’agit d’investir votre argent à court terme. Les options les plus courantes incluent les livrets d’épargne réglementés, les comptes rémunérés et les comptes à terme.

Le Livret A et le LDDS offrent actuellement un taux de 3% garanti jusqu’au 1er février 2025, tandis que le LEP, accessible sous conditions de ressources, propose un taux attractif de 4%.

Les comptes rémunérés, ou “super livrets”, peuvent offrir des taux promotionnels intéressants. Par exemple, le Livret Distingo propose actuellement 4% pendant 3 mois, puis 2,75%, pour un taux annualisé de 3%.

Les comptes à terme, quant à eux, offrent des taux garantis en échange du blocage des fonds sur une période déterminée. Selon la Banque de France, les comptes à terme de 2 ans ou moins rapportent en moyenne 3,51%. Cependant, les meilleures offres actuelles se situent autour de 3% à 3,10% pour des durées de 6 à 12 mois.

Ces placements sont considérés comme sûrs, car ils bénéficient de la garantie des dépôts jusqu’à 100 000 euros par établissement. Ils diffèrent principalement en termes de liquidité, de durée d’engagement et de rendement.

Il est important de noter que les taux d’intérêt de ces produits peuvent évoluer en fonction des politiques monétaires et de l’inflation. Il est donc recommandé de comparer régulièrement les offres pour optimiser votre épargne à court terme.

Quel est le meilleur investissement pour gagner de l’argent ?

Voici une revue des différentes options d’investissement :

Bourse : Permet d’investir dans des actions d’entreprises cotées. Le rendement moyen des actions françaises sur le long terme est d’environ 12,4% par an. L’investissement en bourse peut se faire via des actions en direct, des fonds, ou des ETF (trackers). Le PEA et l’assurance-vie sont des enveloppes fiscales avantageuses pour investir en bourse.

Crowdlending : Financement participatif permettant de prêter directement à des entreprises ou des particuliers. Les rendements peuvent être attractifs (5-10%) mais le risque est élevé. À limiter à une petite partie du patrimoine (5% maximum).

Immobilier locatif : Achat d’un bien immobilier pour le louer. Le rendement locatif moyen en France est d’environ 4,5% brut. Nécessite un apport important et de la gestion, mais permet de se constituer un patrimoine tangible.

SCPI (Pierre papier) : Permet d’investir indirectement dans l’immobilier via des parts de sociétés. Le rendement moyen des SCPI est d’environ 4-5% par an. Avantages : diversification, gestion déléguée. Inconvénients : frais d’entrée élevés.

Investir dans les PME : Possible via le PEA-PME ou des fonds spécialisés. Risqué mais potentiellement très rentable et fiscalement avantageux.

Créer un business Internet : Nécessite des compétences spécifiques mais peut être très rentable avec un investissement initial limité. Le risque d’échec est élevé.

Assurance-vie : Enveloppe d’investissement polyvalente permettant d’investir dans divers supports (fonds euros, unités de compte). Avantages fiscaux importants, notamment après 8 ans de détention.

Chaque option présente des avantages et inconvénients en termes de rendement, risque, liquidité et fiscalité. Il est recommandé de diversifier ses investissements en fonction de ses objectifs, de son horizon de placement et de sa tolérance au risque.

Faire fructifier 1000 euros

Les possibilités de faire fructifier 1000 euros sont nombreuses ; trackers (fonds indiciels cotés) en bourse, ou parts de SCPI de rendement, contrats d’assurance-vie, financement participatif, actions dans des start-ups, crypto monnaies, DEFI (Finance décentralisée), staking, farming, lending, borrowing

Investir 1000 euros dans quoi ?

Les possibilités sont nombreuses et variées en 2026.

Voici un aperçu des options les plus intéressantes :

Trackers (ETF) en bourse : Ces fonds indiciels cotés permettent d’investir facilement dans un panier diversifié d’actions. Avec 1000 euros, vous pouvez par exemple acheter des parts d’un ETF répliquant le MSCI World et ainsi être exposé aux principales entreprises mondiales. Le rendement moyen à long terme des actions est d’environ 7-8% par an.

Parts de SCPI de rendement : Les Sociétés Civiles de Placement Immobilier permettent d’investir indirectement dans l’immobilier locatif. En 2023, le rendement moyen des SCPI était de 4,52%, avec les meilleures SCPI dépassant les 7%. Certaines SCPI sont accessibles à partir de 1000 euros.

Contrats d’assurance-vie : Ils offrent une enveloppe fiscale avantageuse pour investir dans divers supports (fonds euros, unités de compte). Les meilleurs contrats proposent des frais réduits et un large choix de supports, dont des ETF et des SCPI.

Financement participatif : Le crowdfunding immobilier permet de financer des projets immobiliers avec des rendements potentiels autour de 9-10% par an. Le risque est plus élevé que pour les SCPI classiques.

Actions de start-ups : Via des plateformes de crowdequity, il est possible d’investir dans de jeunes entreprises innovantes. Le potentiel de gain est important mais le risque l’est tout autant.

Cryptomonnaies : Bitcoin, Ethereum et autres cryptos offrent un potentiel de rendement élevé mais avec une forte volatilité. À n’envisager que pour une petite partie de son portefeuille.

DeFi (Finance décentralisée) : Le staking, farming, lending et borrowing sur des plateformes décentralisées peuvent générer des rendements attractifs, mais nécessitent de bien comprendre les risques associés.

Il est recommandé de diversifier ses investissements entre plusieurs de ces options en fonction de son profil de risque et de ses objectifs. Pour 1000 euros, une répartition possible serait :

– 50% en ETF actions mondiales

– 30% en SCPI via une assurance-vie

– 15% en crowdfunding immobilier

– 5% en cryptomonnaies comme Swissborg crypto

Cette allocation permet de combiner potentiel de croissance et rendement régulier, tout en limitant les risques.

Epargner son argent sur un livret A ou l’investir sur les marchés cryptos, la bourse ou l’Or ? Investir 1000 euros ou les épargner ? Et pourquoi pas les deux ?

Investir dans le diamant

Investir pour obtenir une rentabilité intéressante en minimisant ses risques est le constant questionnement des investisseurs actuels.

Face à la conjecture économique négative actuelle, les moyens d’épargne classique, assurance vie, banque et autres n’offrent plus un taux assez intéressant pour satisfaire les personnes qui souhaitent faire vivre leurs capitaux.

Si certains secteurs sont biens connus de la plupart des gens comme l’immobilier, la bourse ou l’art, ils demandent une spécialisation à temps pleins afin de pouvoir espérer obtenir la meilleure rentabilité possible, et ont une part de risque parfois très importante.

D’autres comme l’investissement dans les métaux précieux et plus précisément l’investissement dans le diamant reste encore une niche peu utilisé par les investisseurs et qui est pourtant fiable, rentable et peu risqué.

Au coffre avis : Arnaque ou bon plan ? Acheter de l’or ou de l’argent pour investir

L’investissement est un moyen d’épargner de l’argent et d’en tirer des bénéfices conséquents. Aujourd’hui, il existe différentes manières d’investir son argent.

Par exemple, placer vos économies à la banque, ouvrir un compte épargne ou bien acheter des pierres précieuses.

Dans ce sens, aucoffre.com est classé parmi les entreprises spécialisées dans l’achat et la vente de pièces d’or ou d’argent. Il offre aux gens la possibilité de se porter acquéreur de ces différentes pièces de valeur ou de mettre en vente ses propres biens.

De plus, il est important de savoir que l’or est une valeur refuge pouvant offrir une importante plus-value à son investisseur.

Le métal jaune ne cesse de voir son prix augmenter, au fur et à mesure que la demande augmente partout dans le monde. Utilisé en bijouterie, mais également comme monnaie d’échange universelle, l’or connaît aujourd’hui une remontée de cours par rapport à d’autres métaux nobles.

Les meilleurs taux sur vos cryptomonnaies favorites

L’application SwissBorg vous permet d’obtenir facilement un rendement chaque jour. Parmis leur produits financiers, le Yield Swissborg est particulièrement interressant.

Simple

Créez un compte, constituez votre portefeuille de cryptoactifs et commencez à obtenir un yield avec un minimum de 10 €

Intelligent

Le compte Smart Yield optimise votre stratégie pour obtenir le meilleur yield chaque jour

Sécurisé

Les experts de SwissBorg effectuent une Due Diligence et une évaluation des risques pour chaque projet

Investir et épargner, les 2 meilleures façon d’assurer votre avenir financier

Disclaimer : Les informations présentées sur ce site ne sont pas des conseils en investissement, vos devez faire vos propres recherches et opinions et n’investir que l’argent que vous êtes prêt à éventuellement perdre partiellement ou totalement.

Future